迈瑞医疗:三年研发投入占比平均10.8%,对决国际医械巨头战况如何

企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第二十七篇。

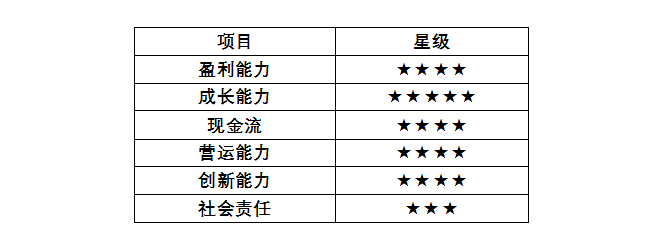

【价值评析】

2016年初从美股退市后,迈瑞医疗近三年的营收复合增速、归母净利润复合增速分别为19.7%、59.9%。不考虑外界质疑的私有化前做低业绩的行为,迈瑞可以说摆脱了2013~2015年因医疗反腐、机构做空所带来的低迷状态。

不过,随着净资产的持续增长,迈瑞的加权平均净资产收益率(ROE)已经从2017年的46.7%下降至2019年前三季度的22.3%。2019年第三季度,该指标更是跌至7.7%,同比减少5个百分点。

创新能力方面,2016~2018年,迈瑞研发投入总额占营收的比重平均为10.8%,研发人员数量占比平均为22.5%。2018年,迈瑞的研发费用率为9.2%,在与国内外同行的比较中均处于较为靠前的位置。

从市场份额来看,尽管迈瑞在多个国内细分市场均为国产品牌的领头羊,但除监护仪外,其主力产品麻醉机、灯塔床、超声仪近年在国内高端市场的竞争力仍逊于国外品牌。而且,在2019年上半年,迈瑞只有17.5%的营收源于对产品性能要求更高的北美和欧洲市场。

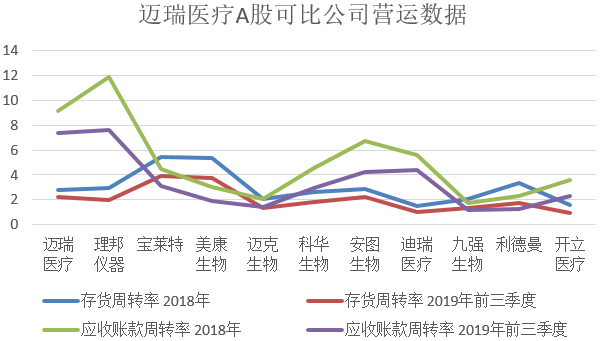

营运能力方面,2018年及2019年前三季度,迈瑞的存货周转率分别为2.8次及2.2次,在A股可比公司中处于中游;应收账款周转率分别为9.2次及7.4次,与国内同行相比处于较高水平。

2016~2018年及2019年前三季度,迈瑞经营性现金流、现金及现金等价物净增加额均为正值。2018年及2019年前三季度,迈瑞投资性现金流接连为负,原因皆为购置固定资产、无形资产和其他长期资产支付的现金所致。

社会责任方面,2016~2018年及2019年前三季度,迈瑞累计缴纳税金及附加、所得税22.51亿元,累计分红24.46亿元(含税)。近年来,其累计捐赠AED(自动体外除颤仪)约1000余台,价值约合4000万元;截至2018年底,累计进行急救培训逾2万人。

值得注意的是,因舆论持续发酵,在强制解约应届生12天后,迈瑞表示欢迎应届生按原计划前来报到并就此事致歉;在发表不当言论后,迈瑞董秘也发布了公开的致歉信。这些事件仍将给迈瑞的形象带来一定的负面影响。

综合各项指标,迈瑞医疗的整体评分为4颗星。

1月16日,迈瑞医疗股价上涨2.26%,报收192.7元,总市值为2342.64亿元。相比于创业板“一哥”宁德时代,其总市值仍有227.94亿元的差距。

迈瑞医疗是在2019年底丢掉创业板“一哥”宝座的。受特斯拉股价突破历史新高、国产特斯拉降价及交付等消息的影响,A股新能源板块持续上涨。宁德时代的总市值在超越迈瑞医疗后,也一直保持着领先优势。

过去一年,迈瑞风波不断。1月被曝出强制解约254名应届生的新闻,5月发生董秘质疑小股东“是何居心”的事件,10月又迎来占总股本31.06%的限售股解禁,这相继造成其股价下跌。

但2019年前三季度营收同比增长20.4%、归母净利润同比增长26.7%的业绩,还是令迈瑞的股价从年初的约100元上涨至11月中旬的接近200元。只不过年底的新能源板块走强与医疗板块调整,促成了创业板龙头的易主。

据同花顺数据,截至1月16日,迈瑞医疗的TTM市盈率为52.13倍,而申万医疗器械板块58家公司的TTM市盈率(剔除负值、极端值)平均为50.92倍。迈瑞医疗的估值接近行业平均值,且远高于其在美股时的估值。

甚至迈瑞的成长性还要好于同行。2019年前三季度,其实现营收123.79亿元,同比增长20.4%;实现扣非归母净利润36.23亿元,同比增长27.3%。而上述58家公司的平均营收增速、平均扣非归母净利润增速分别为17.7%、20.2%。

但作为一家营收约是行业第二名两倍的巨无霸企业,迈瑞还有多少想象空间?

据中国医疗器械行业协会预测,2018~2022年,中国医疗器械市场容量的复合增长中枢可达15%~20%。行业天花板看似还未到来。然而,随着产品性能的提升,迈瑞势必与国际巨头在国内外的高端市场展开更为激烈地竞争,它的胜算究竟有几何?

针对以上的问题,搜狐财经将结合财报进行全面解读。

生命信息业务营收增速24%,部分产品高端市场份额低

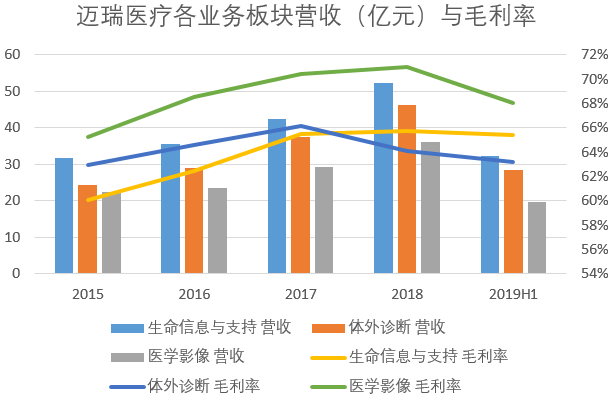

迈瑞的业务主要分为生命信息与支持、体外诊断、医学影像三大板块。

其中,生命信息与支持业务在2015年至2019年上半年间占营收之比超过37.9%,在2015~2018年间占主营业务毛利之比超过37.2%,为其核心业务。

2016年至2019年上半年,该业务的营收增速由12.2%上升至24.4%,呈递增之势。毛利率由62.45%上升至2018年的65.71%,并于2019年上半年微降至65.42%。

(迈瑞医疗近年经营数据 来源:公司公告)

生命信息与支持业务旗下的产品,包含监护仪、除颤仪、麻醉机、灯塔床及手术室/重症监护室(OR/ICU)整体解决方案等一系列仪器和解决方案的组合。

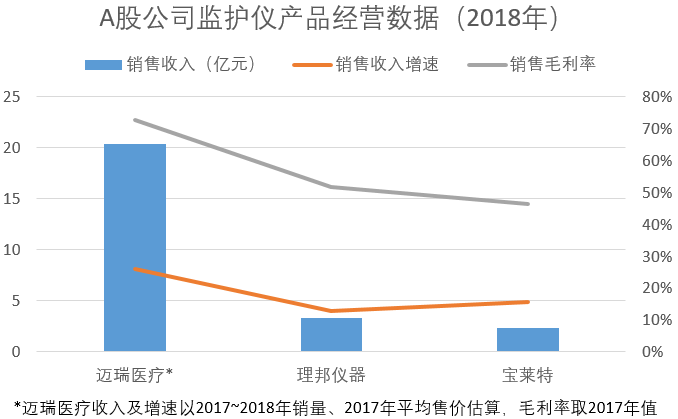

2015~2017年,迈瑞监护仪销售收入占生命信息与支持业务营收之比超过38.3%,毛利率超过68.71%,在该业务中均名列第一。

据中国医疗器械协会、中国医疗设备数据,2017年,迈瑞监护仪在全球市场的份额为10%,排在飞利浦(38%)、GE医疗(26%)之后位居第三;在国内市场的份额为64.8%,领先第二名飞利浦47.1个百分点。

此外,2017年,迈瑞监护仪在国内三级医院、二级医院市场的份额分别为63.9%、70.3%。这说明,其在中高端市场均处于优势地位。

迈瑞医疗2018年年报显示,其当年监护仪销量同比增长26%,和生命信息与支持业务营收增速(23.3%)接近。当年生命信息与支持业务毛利率为65.71%,同比微增0.19个百分点。据此判断,其监护仪的平均售价、毛利率应无大幅变动。

目前,A股还有理邦仪器、宝莱特两家以监护仪为主要产品的公司。

2018年,迈瑞监护仪的销售收入可估算为20.42亿元,大约是理邦仪器的6倍;销售收入增速、毛利率分别可估算为26%、72.63%,同样大幅领先。由此可见,与国内同行相比,迈瑞监护仪具有较为明显的竞争力。

(A股公司监护仪经营数据 来源:公司公告)

A股目前尚无以除颤仪、麻醉机、灯塔床为主要产品的公司。

据中国医疗设备、中国医疗装备数据,在2017年的国内市场,迈瑞麻醉机的份额为11.2%,排在德尔格(46.2%)、GE医疗(32.5%)之后位居第三;灯塔床的份额为9.9%,排在德尔格(18.1%)、迈柯唯(13.6%)、明基三丰(10.8%)之后位居第四。

据中国医学装备协会数据,2016年,其除颤仪在全球及中国市场的排名分别为第五及第二,主要竞争对手为卓尔医学、飞利浦、瑞士席勒。

不过,迈瑞这几类产品此前在高端市场的竞争力,与监护仪相去甚远。

2017年,迈瑞麻醉机在国内二级医院市场的份额为21.5%,排名第三,且与第二名GE医疗(24.8%)差距不大。但在国内三级医院市场,迈瑞的份额被归为18.1%的其他分类,而第二名GE医疗的份额为33.8%。

迈瑞灯塔床亦呈现同样的特征。2017年,其在国内二级医院市场的份额为25.3%,排名第一。在更为高端的国内三级医院市场,迈瑞再次被归为50.8%的其他分类,而第三名明基三丰的份额为12%。

体外诊断业务规模A股第一,国内市场份额低于五巨头

以营收、毛利占比计算,体外诊断为迈瑞第二大业务。

2016年至2019年上半年,该业务的营收增速分别为19.7%、29.3%、23.7%、22.5%。毛利率由64.55%上升至2017年的66.12%,并于2018年、2019年上半年分别降至64.12%、63.18%。

体外诊断业务旗下的产品,包括血液细胞分析仪、生化分析仪、化学发光免疫分析仪、凝血分析仪、尿液分析仪、微生物诊断系统等及相关试剂。

据中国医药工业信息中心数据,在2015年国内体外诊断市场的细分领域排名中,免疫、生化、分子、血液、POCT的规模分列前五位。其中,迈瑞在血液诊断、生化诊断上具备较大的优势。

据中国医学装备协会、华泰证券数据,2016年,迈瑞血液细胞分析类产品在国内市场排名第二;2015年,迈瑞血液细胞分析仪的装机台数为3000台,同希森美康并列第一,占整体装机台数之比为31.2%。

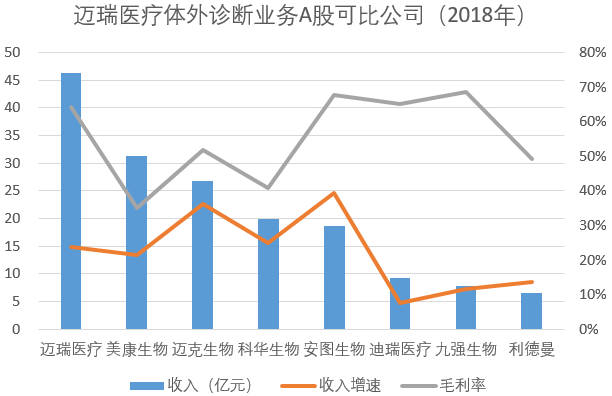

据中国医药工业信息中心数据,2016年,迈瑞在国内生化诊断市场的份额为7%,排在丹纳赫(14%)、罗氏(8%)之后位居第三。A股公司美康生物、九强生物、利德曼、科华生物、迈克生物、迪瑞医疗的份额在2%~6%之间。

而在国内规模更大的化学发光免疫诊断市场,据天风证券数据,2015年,罗氏、雅培、 贝克曼(丹纳赫子公司)、西门子、迈瑞分别排名第一、第二、第三、第四、第十位,A股公司安图生物、迈克生物分列第九、第十三。

另据广州标点及第一创业证券数据,在国内凝血、尿液、微生物诊断市场,赛科希德(拟上市)、迪瑞医疗、安图生物分别拥有高于国内同行的份额。

横向比较,2018年,迈瑞体外诊断业务的营收为46.26亿元,高于在A股上市的主要竞争对手;营收增速、毛利率分别为23.7%、64.12%,与竞争对手相比,分别处于中等、较高水平。这意味着,在所涉足的国内体外诊断市场细分领域,迈瑞竞争力较强。

(迈瑞医疗体外诊断业务A股可比公司 来源:公司公告)

但在国内体外诊断市场,外企仍占据较高的份额。据东兴证券数据,2017年,罗氏、西门子、丹纳赫、雅培、希森美康、迈瑞的份额分别为22%、11%、9.2%、7.2%、6.8%、3.1%,分列第一至第六位。

放眼全球,迈瑞与国际巨头的差距更大一些。据EvaluateMedtech数据,在2017年全球体外诊断市场的排名中,罗氏、丹纳赫、雅培、西门子、赛默飞分居第一至第五位。迈瑞2017年体外诊断业务营收约为5.72亿美元,在该排行榜上可名列第十位。

医学影像为迈瑞第三大业务。2016年至2019年上半年,该业务的营收增速分别为5.5%、24.7%、22.6%、12.5%。毛利率由68.54%上升至2018年的71%,并于2019年上半年下降至68.05%。

该业务旗下的产品,包括超声诊断系统、数字X射线成像系统。2015~2017年,迈瑞彩超销售收入占医学影像业务营收之比超过65%,毛利率超过69.77%,为该业务的主力产品。

据IHS数据,在2017年全球超声仪市场的排名中,GE医疗、飞利浦、东芝、日立、西门子分列第一至第五位,迈瑞以5%的份额位居第六。

在2018年国内公立医疗机构超声仪市场,据医招采数据,迈瑞以19.4%的份额位居第二,与第一名GE医疗(19.6%)相当接近;A股公司开立医疗以4.2%的份额名列第五。

迈瑞超声仪在高端市场的表现,同样略差一些。在2018年国内市级公立医院(主要是三级医院)超声仪市场,GE医疗、飞利浦、迈瑞、开立医疗的份额分别为21.7%、20.5%、14.7%、2.9%,分列第一、第二、第三、第九位。

2018年,迈瑞彩超销量同比增长20.2%,和医学影像业务营收增速(22.6%)接近。当年医学影像业务毛利率为71%,同比增长0.54个百分点。

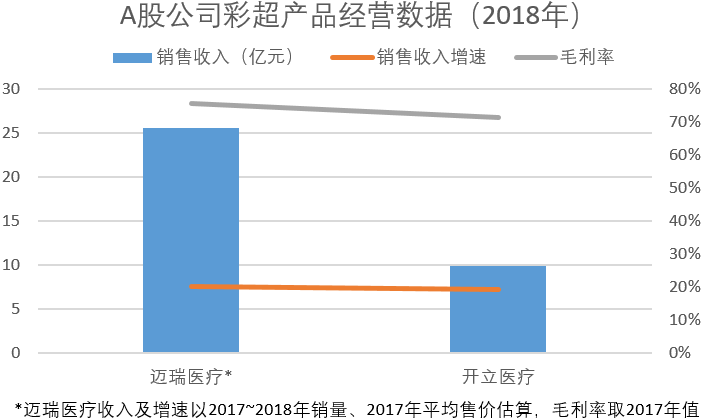

因此,迈瑞彩超2018年的销售收入可估算为25.52亿元,约为开立医疗的2.6倍;销售收入增速、毛利率分别可估算为20.2%、75.79%,与开立医疗接近。与国内同行相比,迈瑞彩超有较大的规模优势。

(A股公司彩超产品经营数据 来源:公司公告)

2019年上半年,开立彩超表现一般,其销售收入同比减少11.4%,毛利率同比减少1.77个百分点。开立医疗称,这是由于整体市场采购需求比较平淡等因素所致。这也一定程度上解释了同期迈瑞医学影像业务营收增速大幅放缓、毛利率明显降低的原因。

前三季度研发费用10.8亿,为销售费用的41.6%

医疗器械行业属于技术密集型行业。无论是对既有产品进行升级换代,还是推出新产品,都需要业内公司保持足够的研发投入及人员配置。截至2018年末,迈瑞研发人员数量为2258人,占员工总数的比重为24.5%。

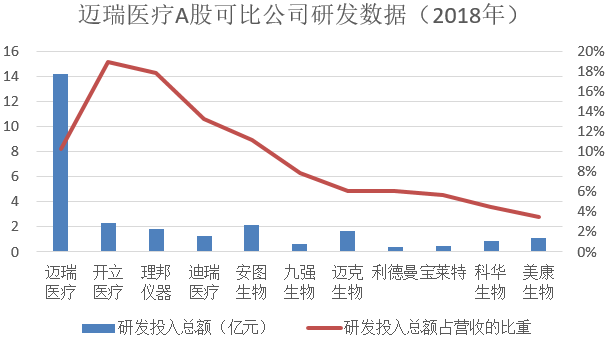

2018年,迈瑞的研发投入总额为14.2亿元,约为A股可比公司中最高者开立医疗的6倍;研发投入总额占营收的比重为10.3%,高于A股可比公司的平均值(9.5%)。综合考虑绝对值、相对值,迈瑞的研发投入在A股同行中较为领先。

2016~2018年,迈瑞研发投入总额占营收的比重平均为10.8%,研发人员数量占比平均为22.5%。

(迈瑞医疗A股可比公司研发数据 来源:同花顺)

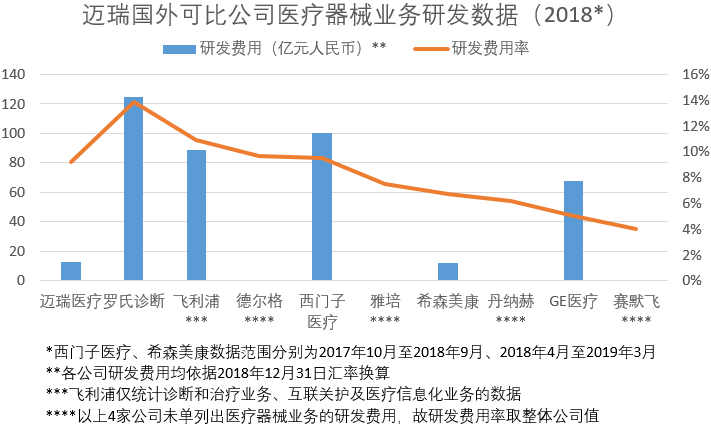

剔除研发支出资本化金额后,迈瑞2018年的研发费用为12.67亿元。由于营收规模的差距,迈瑞的研发费用落后于罗氏、飞利浦等国际巨头的医疗器械业务。但在研发费用率上,迈瑞已处在全球同行中较为靠前的位置。

2019年前三季度,迈瑞的研发费用为10.84亿元,研发费用率为8.8%。

(迈瑞国外可比公司医疗业务研发数据 来源:公司年报)

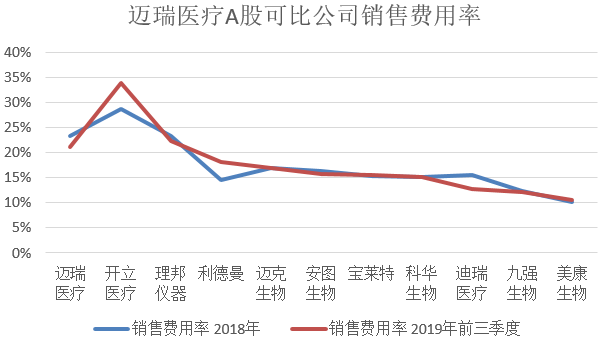

另一方面,由于此前远高于国内同行的销售费用率,迈瑞曾被外界冠以“重销售、轻研发”的称号。2017年、2018年及2019年前三季度,迈瑞的销售费用率分别为24.4%、23.3%、21.1%,呈逐渐下降之势。

但在2018年及2019年前三季度,迈瑞的销售费用率仍然高于除开立医疗、理邦仪器之外的其他A股可比公司。不过,考虑到体外诊断公司营收占比最大的产品均为试剂,宝莱特的主力产品为血透耗材,医疗设备公司的销售费用率整体更高一些。

(迈瑞医疗A股可比公司销售费用率 来源:同花顺)

营运能力方面,2018年及2019年前三季度,迈瑞的存货周转率分别为2.8次及2.2次,在A股可比公司中处于中游;应收账款周转率分别为9.2次及7.4次,与国内同行相比处于较高水平。

截至2019年6月末,迈瑞共计提存货跌价准备1.54亿元,并按照7.08%的比例计提应收账款坏账准备1.36亿元。

(迈瑞医疗A股可比公司营运数据 来源:同花顺)

截至2018年末及2019年9月末,迈瑞资产负债率分别为29.8%及28%,在A股可比公司中处于中间位置。截至2019年9月末,迈瑞持有货币资金131.37亿元,且主要有息负债科目金额均为零,展现了较好的偿债能力。

现金流方面,2016~2018年及2019年前三季度,迈瑞经营性现金流均为正值,且呈同比增加之势。2018年及2019年前三季度,迈瑞投资性现金流接连为负,原因皆为购置固定资产、无形资产和其他长期资产支付的现金所致。

整体来看,2016~2018年及2019年前三季度,迈瑞现金及现金等价物净增加额均为正值。

社会责任方面,2016~2018年及2019年前三季度,迈瑞分别累计缴纳税金及附加6.26亿元、所得税16.25亿元。

2016年度、2017年度及2018年度,迈瑞现金分红金额占当年归母净利润的比重分别为20.6%、34.8%及32.7%,累计分红为24.46亿元(含税)。但在私有化前后的2015~2016年,其共计分红96.94亿元(含税),由此被外界指责有“上市前突击分红”之嫌。

截至2017年末及2018年末,迈瑞的员工总数分别为8320人、9234人,2018年员工平均薪酬约为36.78万元。2020年及2021年,迈瑞还将拟使用不超过5.82亿元,分步骤发放与实施长期现金激励计划。

迈瑞医疗2018年社会责任报告称,近年来,其累计捐赠AED(自动体外除颤仪)约1000余台,价值约合4000万元,并参与急救宣传和培训。截至2018年底,累计培训逾2万人,通过AED设备挽救生命10余人次。

报告还称,2018年,它联合其他机构促成了西藏地区医学工程发展历程中的首次高规格医工培训,推动了当地临床工程领域专业知识的普及。(文/史额黎

-

无相关信息